Reklame

De fleste forsikrede amerikanere har en af to sundhedsplaner: en HMO (sundhedsvedligeholdelsesorganisation) eller PPO (foretrukken udbyderorganisation). Generelt sigter folk efter en plan, der strejker i balance mellem en lav fradragsberettiget og månedlig præmie.

Men med al turbulensen omkring Affordable Care Act (“Obamacare”) overvejer mange amerikanere en tredje mulighed. Dette er HDHP med HSAeller en højt fradragsberettiget sundhedsplan med sundhedssparekonto.

I disse dage kan en HDHP med HSA sparer dig tusinder af dollars hvert år Blot urimelig: Hvordan man lærer personlig økonomi på den nemme mådeBekæmper du regelmæssigt regninger og gæld? Føler du dig tabt, når andre taler ved hjælp af økonomisk lingo? Her er den gode nyhed: Det er aldrig for sent at lære om penge. Læs mere . Desværre, fordi der er så mange myter og misforståelser, vender mange amerikanere sig væk fra ideen. “Høj egenandel? Er du skør?" Men det er virkelig ikke så dårligt, som det lyder. Ærlig!

Sådan fungerer sundhedsbesparelseskonti

Første ting først: ikke forveksle en "sundhedsopsparingskonto" med en "fleksibel udgiftskonto", "sundhed" refusionskonto, ”eller” sundhedsudgiftskonto. ” Det er især let med den sidste, der har det samme initialer! Forskellene er uden for denne artikels rækkevidde, men du skal absolut vide, at dette ikke er det samme.

En sundhedsopsparingskonto er nøjagtigt, hvordan det lyder som: en sparekonto, som du kan bruge til at betale for sundhedsrelaterede udgifter og omkostninger. Det inkluderer egenandele. Men det er mere end lige en opsparingskonto. Det leveres med særlige fordele, der gør det ekstremt værd, samt visse begrænsninger, der forhindrer dig i at udnytte det.

Bemærk, at en HSA ikke er en sundhedsplan. Det er brugt sammenholdt med en sundhedsplan. Du erstatter ikke din HMO eller PPO med en HSA. I stedet for, hvis din HMO eller PPO kvalificerer sig som en HDHP, bliver du berettiget til at bruge en HSA med din plan.

Fordelene ved en sundhedssparekonto

Det største salgsargument er, at du kan bidrage med dollars før skat til en HSA. Bidrag er fradragsberettigede, hvilket betyder, at de reducerer dit skattepligt på samme måde som 401 (k) og IRA-bidrag. Kort sagt betyder det at sætte penge i din HSA du betaler mindre i skat.

Ikke kun det, men dine HSA-midler forbliver ubeskattede, så længe du bruger dem på legitime sundhedsudgifter. Hvad tæller som legitimt? Du bør konsultere dine HSA-detaljer for detaljer, men lægebesøg, copays, Coinsurance, egenandele, receptpligtige medicin og receptfrie lægemidler og øjenpleje er normalt alle legitime.

En anden enorm fordel er, at HSA-midler rulles over fra år til år, hvilket adskiller HSA'er fra konti med fleksible udgifter. En typisk FSA nulstilles til nul ved udgangen af året, så du mister alle penge, som du ikke bruger. Nogle arbejdsgivere kan endda yde bidrag til din HSA hele året. Dette er gratis penge!

Og glem ikke, at planer med højt fradragsberettigede sundhedsydelser har drastisk lavere månedlige præmier sammenlignet med lav- eller mellemfradragsplaner for sundhedsydelser. Så meget, at du normalt kommer foran med hensyn til præmiebesparelser vs. fradragsberettigede omkostninger.

Sådan bruges en sundhedssparekonto

Når du er berettiget (se begrænsninger nedenfor), kan du åbne en HSA i enhver bank, der understøtter en sådan konto. Din arbejdsgiver har muligvis en foretrukken bank. Når kontoen er åbnet, modtager du et betalingskort og muligvis en metode til at kontrollere din saldo online.

Hver gang du skal betale for en sundhedsrelateret udgift, kan du bare skubbe debetkortet som ethvert andet kort. Derefter trækkes midlerne fra din konto. Det bliver ikke meget enklere end det.

Begrænsningerne i en sundhedssparekonto

For at være berettiget til en HSA i 2017, skal din sundhedsplan overholde disse IRS-retningslinjer for at blive betragtet som en HDHP:

- Individuel årlig egenandel på mindst 1.300 $.

- Årlig egenandel på mindst $ 2.600.

- Individuel maksimal lomme uden for lommen mindst $ 6.550.

- Familie uden for lommen maksimalt $ 13.100.

Hvis du ønsker at trække dig ud af en HSA af anden grund end en kvalificeret sundhedsudgift, beskattes beløbet for din tilbagetrækning, og du vil blive pålagt en yderligere 10% straf.

En håndfuld andre begrænsninger gælder. For eksempel er du ikke kvalificeret, hvis du gør det

- have en FSA eller HRA sammen med en HSA;

- er tilmeldt Medicare, TRICARE eller TRICARE for Life;

- har modtaget VA-ydelser i de sidste tre måneder, undtagen forebyggende pleje, eller hvis du har en handicapvurdering fra VA;

- er berettigede til at blive krævet som en skatteafhængig.

For mere information, se IRS-pjece om HSA'er, MSA'er, FSA'er og HRA'er.

Endelig er der årlige bidragsgrænser for HSA'er. I 2017 er grænserne

- 3.400 $ for individuelle planer (under 55 år);

- $ 4.400 for individuelle planer (55 år eller derover);

- 6.750 $ til familieplaner (under 55 år);

- 7.750 $ til familieplaner (55 år eller derover).

Bemærk, at du skal beregne dine HSA-bidrag i alle de måneder, du ikke er kvalificeret til en HSA i året. For eksempel, hvis du er en person under 55 år, og du ikke var kvalificeret i januar og februar, kan du kun bidrage med $ 3.400 x 10/12 = $ 2.833 til din HSA.

Er en HSA bedst for dig? Sådan finder du ud af det

Den største ulempe ved en HSA er kravet til stor fradragsberettiget plan.

De fleste HDHP'er kræver, at du betaler for de fleste udgifter ud af lommen op til det fradragsberettigede beløb før planen begynder at bidrage, og selv da skal du betale møntforsikring, indtil du rammer lommen maksimum. Derefter dækkes alt andet 100%. Detaljer kan variere fra plan til plan, men dette har tendens til at være strukturen.

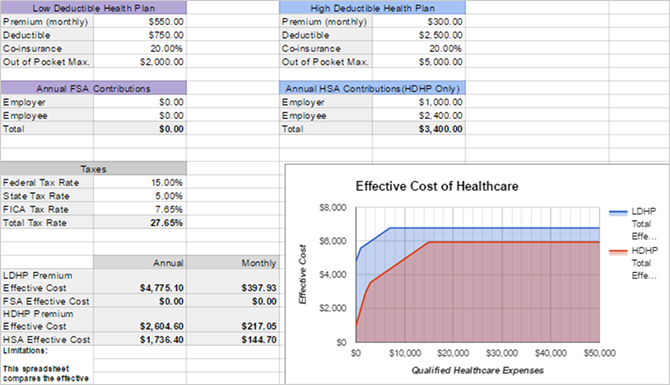

Men HDHP-egenandele modregnes af lavere månedlige præmier, hvilket kan spare dig for penge. Lad os se på en praktisk sammenligning ved hjælp af to planer, der blev tilbudt min familie. Den ene er en lavt fradragsberettiget sundhedsplan (LDHP), mens den anden er den type HDHP, vi har diskuteret.

- LDHP: $ 550 per måned / $ 750 egenandel / $ 2.000 out-of-pocket max / 20% co-forsikring.

- HDHP: $ 300 per måned / $ 2.500 egenandel / $ 5.000 out-of-pocket max / 20% co-forsikring.

EN meget sund person der aldrig bruger deres forsikring ville ende med at bruge $ 6 600 pr. år til den traditionelle lavt fradragsberettigede plan og $ 3.600 pr. år til den højt fradragsberettigede plan. Ikke kun sparer de $ 3.000 i årlige præmier med den meget fradragsberettigede plan, men de får også til at spare tusinder af dollars før skat i en HSA.

EN meget syg person der maksimerer deres forsikring ville ende med at bruge $ 8.600 pr. år til den lavt fradragsberettigede plan eller $ 8.600 pr. år for den højt fradragsberettigede plan. Men husk, at den højt fradragsberettigede plan kan betales for at bruge dollars før skat! Betaling af $ 8.600 i det lavt fradragsberettigede scenarie er omtrent det samme som $ 11.467 i dollars før skat. I dette eksempel er HDHP faktisk mere omkostningseffektivt, hvis du forventer at nå det maksimale ud af lommen.

EN typisk person der bruger noget af deres forsikring, men ikke det hele, er lidt vanskeligere at vurdere. Forestil dig for eksempel et besøg på en alarmrum, der koster $ 15.000. I den lavt fradragsberettigede plan skal du muligvis kun betale en kopi på $ 200. Den høje fradragsberettigede plan kræver, at du betaler den fulde regning op til det fradragsberettigede beløb ($ 2.500) og derefter 20% co-forsikring på det resterende beløb ($ 12.500 x 20% = $ 2.500). Hvis dette var din eneste medicinske udgift hele året, ville den første plan koste $ 6.800 for året, mens den anden plan ville koste $ 8.600.

Og glem ikke, at planer med lav fradragsberettigelse har en tendens til at give bedre dækning i den stadig-fradragsberettigede fase af sundhedsområdet. For eksempel begynder min mulighed med højt fradragsberettiget plan kun at dække diagnostiske test, når jeg har opfyldt egenandelen. Min valgmulighed med lavt fradragsberettiget plan dækker 100% af diagnostiske test, selv før jeg opfylder egenandelen.

Sammenligning af HSA og ikke-HSA planer

Okay, alt det ovenstående kræver en masse matematik, antal knusning og tid. Måske har du ikke viljen eller hvornår det er at gøre noget af det. Er der ikke et værktøj derude, der vil knuse tallene for dig? Faktisk, ja!

En reddit-bruger ved navn HSASpreadsheetGuy oprettet et Google-regneark der automatisk sammenligner de potentielle omkostninger ved en høj fradragsberettiget plan med HSA mod en lav fradragsberettiget plan. Det tager også skattehensyn i betragtning. Kun to planer kan sammenlignes ad gangen, men alligevel er det ekstremt nyttigt. Sådan bruges det:

- Åbn regneark i Google Sheets.

- Gå til Fil> Lav en kopi ... for at kopiere det til dit eget Google Drev.

- Udfyld regnearkets sektioner: Plan for lavt fradragsberettiget sundhed, årlige FSA-bidrag, Høj fradragsberettiget sundhedsplan, årlige HSA-bidrag og skatter.

- Se på det resulterende Effektive omkostninger at se, hvilken der tilbyder mere værdi. Grafen til højre er en fantastisk måde at visualisere forskellene på.

Som du vil se, jo mere du bidrager til din HSA, jo bedre bliver en plan med høj fradragsberettigelse. Det er en HSA's skønhed: på trods af den høje egenandel betaler du med dollars før skat. Så du ender med at spare meget på lang sigt.

Kort sagt kan en HDHP med HSA være en fremragende penge-sparer for en der er meget sund eller meget syg, men kun hvis du bidrage så meget som du kan til din HSA. Hvis du ikke har sparet nok til at dække dit maksimale antal på lommen på et givet tidspunkt, foretrækker du måske en lavere fradragsberettiget plan. Hvis du hverken er sund eller usund, foretrækker du muligvis også en lavere fradragsberettiget plan.

Husk: Opbevar dine kvitteringer

Det er en ting at blive offer for svigagtige selvangivelser Sådan forbliver du beskyttet mod skattesvindel denne skattesæsonSkattesvindel er stigende, og indgivelse af dine skatter online gør dig til et mål. Hvad kan du gøre for at sikre dig, at du ikke bliver offer for skattesvindel i år? Læs mere . Det er en anden at begå skattesvindel ved misbrug af din sundhedssparekonto. Da HSA'er er lette at misbruge, skal du være ansvarlig overfor din. Brug aldrig det til ukvalificerede sundhedsudgifter. Hvis IRS kontrollerer dig, skal du være i stand til at vise bevis for legitime udgifter.

Som sådan, når som helst du betaler med dit HSA-debetkort, du skal altid få en kvittering. Om kvitteringen er papir eller digital betyder ikke noget, så længe du får en.

Hvis du får en papirkvittering, skal du absolut scann det som et PDF-dokument De bedste kvitteringsapps til scanning, sporing og styring af regningerDisse kvitteringsscanner-apps hjælper dig med at scanne, gemme og organisere hver regning til dine personlige eller forretningsmæssige behov. Læs mere . Der findes masser af værktøjer til dette, inklusive gratis eller betalte mobile apps såvel som fysiske scannere til din computer. Uanset hvad, skal du bare sørge for at gemme disse PDF-filer sikkert, og Sørg for, at du sikkerhedskopierer dem 5 grundlæggende sikkerhedskopieringsfakta, som enhver Windows-bruger skulle videVi trætte aldrig for at minde dig om at tage sikkerhedskopier og holde dine data sikre. Hvis du undrer dig over, hvad, hvor ofte og hvor du skal sikkerhedskopiere dine filer, har vi lige frem svar. Læs mere !

Den hemmelige årsag til, at HSAs Rock

Ud over ovenstående er der to ting mere at vide om HSA'er.

Først kan du investere HSA-midler uden at betale skat på indtjeningen. I denne forstand sørger en HSA for et fantastisk pensionskøretøj sammen med en 401 (k) og IRA. Men det er sandsynligvis endnu bedre, fordi det er tredobbelt skattefordeles. Du får bidrage med penge før skat, investeringsindtægterne beskattes ikke, og du kan foretage skattefrie udbetalinger på kvalificerede sundhedsudgifter.

For det andet kan du udskyde tilbagetrækninger for udgifter til sundhedsydelser fremover. Lad os sige, at dit lægebesøg koster dig $ 100 i dag. Du kan betale for det ud af lommen, gemme kvitteringen og derefter foretage en $ 100 udbetaling fra din HSA når som helst i fremtiden. Der er ingen tidsbegrænsning mellem det tidspunkt, du pålægger en sundhedsudgift, og hvornår du kan foretage en tilbagetrækning for den.

Mange finansielt kyndige folk vil efterlade deres bidrag i deres HSA'er, investere dem i markedet, lad dem vokse gennem sammensatte renter og foretage udskudte udbetalinger, når de når en fremtid alder, såsom pensionering 5 Accepterede stykker personlig rådgivning til ignoreringDer er en masse god personlig finansiering derude, men der er nogle økonomiske råd, som du bestemt bør ignorere. Her er fem af de mest almindelige. Læs mere . (Den årlige bidragsbegrænsning betyder, at der er en mulighed for at foretage udbetalinger. Husk, at du ikke kan bidrage med disse penge senere.)

Hvis du planlægger at gøre det gå på pension så tidligt som du kan Kan du gå tidligt tilbage? Disse regnemaskiner fortæller digØkonomisk uafhængighed og tidlig pensionering (FIRE) er store mål, men hvordan kan du finde ud af, om de er mulige? Disse regnemaskiner hjælper. Læs mere , en HSA er et ekstremt effektivt investeringsværktøj. Nogle foreslår endda at prioritere det over din 401 (k) og IRA efter at have draget fordel af eventuelle selskabsmæssige fordele. Er du ikke sikker på, om du er på banen til pensionering? Se nu med disse halvtreds pensionskalkulatorer og værktøjer Sparer du nok til pensionering? Find ud af med disse 9 værktøjerAt spare til pension er en af de vigtigste ting, du kan gøre - men hvordan ved du, om du har gemt nok? Her er 9 værktøjer, der kan hjælpe dig med at finde ud af det. Læs mere .

Forhåbentlig kan du nu se, hvorfor HSA'er kan være fantastiske under de rigtige omstændigheder. Hvad synes du? Er du glad for at betale højere præmier for lavere egenandel? Del dine tanker med os ned i kommentarerne!

Billedkreditter: mirtmirt / Shutterstock

Joel Lee har en B.S. inden for datalogi og over seks års professionel skriftlig erfaring. Han er chefredaktør for MakeUseOf.